拿捏到自己的交易特質前的我,是一個半桶水的股票作手。所謂半桶水,是無論在基本面、技術面、資金面、消息面等分析都有點認識卻一知半解,偶爾能說得頭頭是道卻無寧兩可,感覺就像部份媒體/股評人的演繹一樣,如果當時有人問我某支股應否買入或賣出,我一定沒有肯定的答案。雖然現在我運用的價量交易法則並非十全十美,但絕對可以判斷到每支股的買賣訊號、勝率、交易策略以及長期以來的績效。

有很多人問我,價量交易系統是否等於機械式操作。嚴格來說機械式操作只佔其中一部份,我反對100%的機械式操作,機械式操作並不一定帶來良好的績效與心理質素,比如一個優秀的麵包師傅使用機器去搓麵粉,會因不同麵粉及混合配方而調整機器參數,亦會親自檢驗用機器搓出來的粉團是否合乎要求。盲目使用機械式操作,就好像對著同一地點「有規律地」開鎗一樣,在消耗無謂的子彈同時未必能擊中目標,這顯然不是一個良好的交易策略。

李佛摩、索羅斯、巴菲特等交易高手,亦非依靠機械式操作而聞名,他們只是基於自己本身的特質,繼而建立一套屬於自己的交易哲學/法則,機械式操作極其量只是他們使用的其中一種工具,而非整個交易策略的全部。

這是我在建立交易法則的初期,從 Nicolas Darvas, Jesse Livermore, William O’Neil 等高手的書著中理解的其中一個想法,他們雖然並非依靠一式一樣的法則獲利,但他們的法則均有相似之處,就如獅子、鱷魚、鷹等動物的獵食方式一樣,這麼的不同卻那麼的相似,但絕不是機械式操作。

下回再續。

標籤

- #0000 上證綜合指數 (1)

- #0000 恆生指數 (11)

- #0027 銀河娛樂 (2)

- #0038 第一拖拉機 (5)

- #0052 大快活 (1)

- #0130 慕詩國際 (1)

- #0179 德昌電機 (1)

- #0189 東岳集團 (3)

- #0342 新海能源 (1)

- #0371 北控水務 (1)

- #0573 稻香 (1)

- #0579 京能清潔能源 (3)

- #0590 六福集團 (2)

- #0623 中視金橋 (2)

- #0669 創科實業 (3)

- #0712 卡姆丹克太陽能 (2)

- #0750 興業太陽能 (3)

- #0751 創維數碼 (1)

- #0773 中國金屬再生資源 (2)

- #0800 A8電媒音樂 (1)

- #0822 嘉瑞國際 (1)

- #0839 天大油管 (1)

- #0874 廣州藥業 (4)

- #0906 中糧包裝 (2)

- #0950 李氏大藥廠 (1)

- #0984 永旺 (1)

- #1007 大慶乳業 (1)

- #1023 時代集團 (1)

- #1044 恆安國際 (2)

- #1068 雨潤食品 (1)

- #1080 勝利管道 (4)

- #1086 好孩子國際 (6)

- #1088 中國神華 (1)

- #1112 合生元國際 (5)

- #1114 華晨中國 (2)

- #1117 現代牧業 (1)

- #1171 兗洲煤業 (1)

- #1177 中國生物製藥 (2)

- #1198 皇朝傢俬 (1)

- #1230 雅士利國際 (1)

- #1234 中國利郎 (1)

- #1259 青蛙王子 (7)

- #1688 阿里巴巴 (1)

- #1698 博士蛙國際 (5)

- #1717 澳優乳業 (1)

- #1766 中國南車 (2)

- #1898 中煤能源 (1)

- #1913 普拉達 (1)

- #1938 珠江油管 (5)

- #1997 峻凌國際 (1)

- #1999 敏華控股 (1)

- #2018 瑞聲科技 (1)

- #2198 中國三江化工 (2)

- #2313 申洲國際 (3)

- #2319 蒙牛乳業 (2)

- #2369 中國無線 (5)

- #2398 友佳國際 (6)

- #2618 TCL通訊 (1)

- #2628 中國人壽 (2)

- #2689 玖龍紙業 (4)

- #2877 神威藥業 (1)

- #2883 中海油田服務 (1)

- #3323 中國建材 (23)

- #3331 維達國際 (2)

- #3339 中國龍工 (1)

- #3777 中國光纖 (1)

- #3800 保利協鑫能源 (3)

- #3888 金山軟件 (1)

- 一日反轉 (18)

- 九把刀 (1)

- 反轉關鍵點 (5)

- 止蝕 (3)

- 牛熊證 (3)

- 交易法則 (25)

- 交易隨想 (2)

- 存活者偏誤 (1)

- 姊妹股 (5)

- 物理妒嫉 (6)

- 長線交易 (7)

- 紀律 (5)

- 風險管理 (7)

- 純粹分享 (1)

- 純粹記錄 (37)

- 強積金 (2)

- 淺談 (25)

- 最小抵抗點 (26)

- 博弈論 (3)

- 對策論 (4)

- 慣性波動 (3)

- 價量互動 (35)

- 價量交易記錄 (16)

- 價量交易記錄2013 (12)

- 箱形理論 (2)

- 儲蓄 (4)

- 賽局理論 (1)

- 趨勢 (9)

- 雜談 (9)

- 關鍵點 (5)

- Andrew Lo (4)

- FAST RETAILING (1)

- Jesse Livermore (14)

- Nicolas Darvas (8)

- Physics Envy (5)

- UNIQLO (1)

- William O’Neil (8)

2013/12/18

2013/11/04

交易法則的起點 (二) - 了解自己的特質

上回提及,我現時採用的交易法則,並非完全發展自股票相關的書籍,有很大部份是我從非交易類書籍或人生經驗中取得。

其中一項從自然界中的領悟是「特質」,如果週日沒有什麼事要外出,我通常都會在家中觀看有關動植物的電視節目。從兒時開始,我一直很喜歡這類電視節目,節目裡所闡述的各種生態循環,包含了很多生存哲理,與我們生活中經常面對的問題息息相關。

我發現,自然生態當中有些與交易的常態也很相似,比如:

1. 獅子狩獵時會集體行動,牠們常用的方式是幾頭獅子先在有利的地方埋伏,另一頭獅子則公然追趕獵物,目的是把獵物驅趕往埋伏好的獅子附近。強如獅子在這麼精密的佈署下,狩獵成功率仍然只得 25% 左右。因此獅子喜歡在晚間狩獵,這樣可以提高成功率。獅子狩獵的失敗率,可能跟一般股票作手交易的失敗率差不多,買入四支股票只有一支升幅比較好是市場常態,因此策略因素在交易中顯得非常重要 (獅子利用了時間因素 - 晚間),也是礙定交易法則必須考慮的事情;

2. 有一種有毒的蜥蝪,一年只會出來覓食兩至三次,跟某些股票作手的交易量一樣,必要時才出手;

3. 殺人鯨覓食時會在平靜的海面上牽起大浪,以震盪浮冰,迫令浮冰上的海豹下水並將其獵殺,這種覓食方式與股市裡的「震倉」非常相似;

4. 冬季前是鮭魚上游生產的時期,亦是灰熊需要大量進食準備渡嚴冬的時期,交易如此,Timing很重要。

事實上,每種動物都能以某種特質或慣性生存下去,沒有所謂的固定法則,股票作手亦一樣,只有透過了解自己的特質,才能尋找到一條屬於自己的長線獲利之道。

如果一頭獅子運用蜥蝪的覓食慣性及殺人鯨覓食方法,到底能生存多久?可能連兩星期都捱不過去,獅子的生存法則並不等於蜥蝪或殺人鯨的生存法則,因此我不鼓勵隨便引用一些股票書籍或作手們的法則,比如 Jesse Livermore 的10%止蝕法則, William O’Neil 的圖表形態、Nicolas Darvas 的箱形理論等,從小到大我們被教育成追求「標準答案」的一群,這無疑會令人停止思考,失去解決問題的動力,其實「標準答案」與「解決方法」往往是兩個層面的東西。

例如 當有人問你如何止蝕,你引用Jesse Livermore 的10%止蝕法則,與此同時你可能沒有想到:

1. 為何不是5%或15%?

2. 如何運用?

我有因引用前公司的處理手法而被上司當頭棒喝的工作經歷,也曾經在Google尋找工作資料敷衍了事而被同事質問,在我涉獵股市之後,更清楚明白到當時上司及同事的意義,如果不能理解 Jesse Livermore 的10%止蝕法則這個「標準答案」背後的意義,你就無法判斷這個法則能否幫你解決之後的交易問題,你很可能會在「標準答案」的框架中跌跌碰碰,甚至乎你跟本分辦不到自己是「獅子還是蜥蝪」。

大部份的股票作手之所以時常迷惑,是因為他們並不了解自己的特質,並配合適合自己的交易法則及策略。

下回再續。

其中一項從自然界中的領悟是「特質」,如果週日沒有什麼事要外出,我通常都會在家中觀看有關動植物的電視節目。從兒時開始,我一直很喜歡這類電視節目,節目裡所闡述的各種生態循環,包含了很多生存哲理,與我們生活中經常面對的問題息息相關。

我發現,自然生態當中有些與交易的常態也很相似,比如:

1. 獅子狩獵時會集體行動,牠們常用的方式是幾頭獅子先在有利的地方埋伏,另一頭獅子則公然追趕獵物,目的是把獵物驅趕往埋伏好的獅子附近。強如獅子在這麼精密的佈署下,狩獵成功率仍然只得 25% 左右。因此獅子喜歡在晚間狩獵,這樣可以提高成功率。獅子狩獵的失敗率,可能跟一般股票作手交易的失敗率差不多,買入四支股票只有一支升幅比較好是市場常態,因此策略因素在交易中顯得非常重要 (獅子利用了時間因素 - 晚間),也是礙定交易法則必須考慮的事情;

2. 有一種有毒的蜥蝪,一年只會出來覓食兩至三次,跟某些股票作手的交易量一樣,必要時才出手;

3. 殺人鯨覓食時會在平靜的海面上牽起大浪,以震盪浮冰,迫令浮冰上的海豹下水並將其獵殺,這種覓食方式與股市裡的「震倉」非常相似;

4. 冬季前是鮭魚上游生產的時期,亦是灰熊需要大量進食準備渡嚴冬的時期,交易如此,Timing很重要。

事實上,每種動物都能以某種特質或慣性生存下去,沒有所謂的固定法則,股票作手亦一樣,只有透過了解自己的特質,才能尋找到一條屬於自己的長線獲利之道。

如果一頭獅子運用蜥蝪的覓食慣性及殺人鯨覓食方法,到底能生存多久?可能連兩星期都捱不過去,獅子的生存法則並不等於蜥蝪或殺人鯨的生存法則,因此我不鼓勵隨便引用一些股票書籍或作手們的法則,比如 Jesse Livermore 的10%止蝕法則, William O’Neil 的圖表形態、Nicolas Darvas 的箱形理論等,從小到大我們被教育成追求「標準答案」的一群,這無疑會令人停止思考,失去解決問題的動力,其實「標準答案」與「解決方法」往往是兩個層面的東西。

例如 當有人問你如何止蝕,你引用Jesse Livermore 的10%止蝕法則,與此同時你可能沒有想到:

1. 為何不是5%或15%?

2. 如何運用?

我有因引用前公司的處理手法而被上司當頭棒喝的工作經歷,也曾經在Google尋找工作資料敷衍了事而被同事質問,在我涉獵股市之後,更清楚明白到當時上司及同事的意義,如果不能理解 Jesse Livermore 的10%止蝕法則這個「標準答案」背後的意義,你就無法判斷這個法則能否幫你解決之後的交易問題,你很可能會在「標準答案」的框架中跌跌碰碰,甚至乎你跟本分辦不到自己是「獅子還是蜥蝪」。

大部份的股票作手之所以時常迷惑,是因為他們並不了解自己的特質,並配合適合自己的交易法則及策略。

下回再續。

Tags:

止蝕,

交易法則,

對策論,

Jesse Livermore,

Nicolas Darvas,

William O’Neil

2013/10/23

交易法則的起點 (一)

最近收到好幾個 Email,都是有關我的交易法則的問題。因公私兩忙,我未能逐一解答,唯有於午飯時間淺談一下。

我現時採用的交易法則,其實並非完全地發展自多年來所看過的股票書籍或經典,有很大部份是我從非交易類書籍或人生經驗中取得。

沒錯,Jesse Livermore, William O’Neil, Nicolas Darvas, 三位著名作手所著的書籍都令我啟蒙不少,但事實上這些書籍都沒有很明確地道明他們的交易法則是如何運作,如果硬性跟隨他們的交易法則而沒有配合適當的策略,成功的機會可能並不會提高,甚至下降。

沒有人可以單純看過十本圍棋名著而成為圍棋高手,也沒有人可以憑藉一位武術名師而打遍天下無敵手,事實上,名師未必出高徒。同樣地,如果你認為擁有某些分析技巧/交易理論就可以參透市場,往往會「徒勞無功」,任何一種技術/理論,在訊息萬變的世界,都可能瞬間成為過去式,因此即使有過往成功的記錄,也只能當作參考。

如果一種分析技巧/交易理論沒有實踐的基礎,可以說是毫無意義,比如,一般情況下你並不可以用同等價值的加幣現金到香港的超市購買一罐可樂,你必須到兌換店先將加幣兌換成港元,才可以於超市進行這筆交易,雖然理論上加幣可以透過匯率計算得出同等價值的港元,但實際上,基於每種交易的達成條件都不盡相同,這個理論並不能進行所有交易。

你可以使用分析技巧/交易理論,但不要依賴,若然盲目接收某些分析技巧/交易理論,你就不會再思考出真正乎合自己的交易法則,你可能會慢慢迷失於云云分析技巧/交易理論之中。

在現今社會都是一樣,在剛畢業出來的第一份工作,你可以憑藉一張名校的證書爭取到一個工作機會,但十年後,那張名校的證書對你的職場發展或者已沒有多大的影響了,你必須表現出與別不同的辦事能力,才能更上一層樓或保留職位。如果你只是初涉股市,多看一些書是有幫助的,但在市場長期生存下去,就是你個人交易法則與策略的造化了。

在知識泛濫及訊息萬變的年代,技術漸漸貶值,技術型結構已漸漸被策略型結構吞併,就如本年經常聽到的假突破/假跌穿,這正是技術型交易者與策略型交易者角力的例子,如果沒有追求邏輯性的思維與解決問題的策略/能力,單靠技術,並不容易於現實市場中持盈保泰。

下回再續。

我現時採用的交易法則,其實並非完全地發展自多年來所看過的股票書籍或經典,有很大部份是我從非交易類書籍或人生經驗中取得。

沒錯,Jesse Livermore, William O’Neil, Nicolas Darvas, 三位著名作手所著的書籍都令我啟蒙不少,但事實上這些書籍都沒有很明確地道明他們的交易法則是如何運作,如果硬性跟隨他們的交易法則而沒有配合適當的策略,成功的機會可能並不會提高,甚至下降。

沒有人可以單純看過十本圍棋名著而成為圍棋高手,也沒有人可以憑藉一位武術名師而打遍天下無敵手,事實上,名師未必出高徒。同樣地,如果你認為擁有某些分析技巧/交易理論就可以參透市場,往往會「徒勞無功」,任何一種技術/理論,在訊息萬變的世界,都可能瞬間成為過去式,因此即使有過往成功的記錄,也只能當作參考。

如果一種分析技巧/交易理論沒有實踐的基礎,可以說是毫無意義,比如,一般情況下你並不可以用同等價值的加幣現金到香港的超市購買一罐可樂,你必須到兌換店先將加幣兌換成港元,才可以於超市進行這筆交易,雖然理論上加幣可以透過匯率計算得出同等價值的港元,但實際上,基於每種交易的達成條件都不盡相同,這個理論並不能進行所有交易。

你可以使用分析技巧/交易理論,但不要依賴,若然盲目接收某些分析技巧/交易理論,你就不會再思考出真正乎合自己的交易法則,你可能會慢慢迷失於云云分析技巧/交易理論之中。

在現今社會都是一樣,在剛畢業出來的第一份工作,你可以憑藉一張名校的證書爭取到一個工作機會,但十年後,那張名校的證書對你的職場發展或者已沒有多大的影響了,你必須表現出與別不同的辦事能力,才能更上一層樓或保留職位。如果你只是初涉股市,多看一些書是有幫助的,但在市場長期生存下去,就是你個人交易法則與策略的造化了。

在知識泛濫及訊息萬變的年代,技術漸漸貶值,技術型結構已漸漸被策略型結構吞併,就如本年經常聽到的假突破/假跌穿,這正是技術型交易者與策略型交易者角力的例子,如果沒有追求邏輯性的思維與解決問題的策略/能力,單靠技術,並不容易於現實市場中持盈保泰。

下回再續。

Tags:

交易法則,

Jesse Livermore,

Nicolas Darvas,

William O’Neil

2012/06/22

淺談慣性波動

慣性波動是從 Nicolas Darvas 書中的「箱形理論」所啟發出來的,因為還沒有透徹掌握其「箱形理論」的運作,因此我運用了 Jesse Livermore「最小抵抗線」來代替箱形的底部。

就如 Nicolas Darvas 所說,這種波動就如一個網球在天花版與地面之間不斷彈跳一樣,屬於物理學的重覆性運動,若有「外在力量」附加於網球上,它會彈得更高,或跌得更低。

市場有它的步伐,股票亦一樣,每支股票都有一個慣性的波動區域,該波動區域井然有序,為顯示其上升強度,它不會隨意穿越底部(即最小抵抗線),當股票處於「最小抵抗線」之上,無論它如何地波動,我都會視之為自然運動,不加理會,直至波動異常,跌穿最小抵抗線為止。

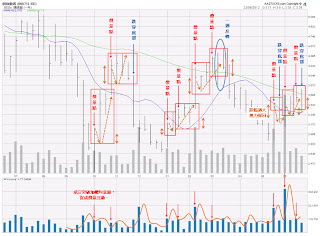

就以 #0751 創維數碼的週走勢價量交易記錄為例,解釋其「慣性波動」。

每當成交量異常上升,突破其均量線,繼而股價上升,就會出現價量點(或稱價量互動/ 關鍵點)。 價量互動非常重要,沒有量的上升多是假的,只有用真金白銀堆出來的價位才有進場的意義。價量點亦突顯了其走勢的慣性,通常價量點出現後,股價先會確認其最小抵抗點的強度,然後才一躍而上,就如 Nicolas Darvas 所說「當一個舞蹈家準備向空中跳躍時,他不是都先蹲下來嗎?」

通常第一次的跳躍都不會太強勁,因此箱底不要設定太深(請留意雙向箭咀),若跌幅太深,表示股價支撐太弱,就如圖中今年5月中的交易一樣,股價跌穿箱底,並無力回彈。

再次出現價量點之後,可以將箱底深度放大一點,原因是股價上升會吸引其他股票作手們的注意,短兵相接間會令其波動性提高。你可能會發現,若當週股價比上週低,下週若無法回升,通常走勢都會轉弱,或可以先行獲利觀望,但我習慣以箱底去作出場參考。

簡單來說,上升趨勢的波動會呈現某種跌序,故箱底之上的波動,就是其慣性波動,憑深度決定其箱底位置,配合箱頂得知其波動區域,若跌穿箱底,就是波動異常,應即時沽出。圖中四次交易,兩賺兩蝕,獲利約60%。

要注意的是,每支股票的慣性波動區域都不同,大家可以跟據圖表去觀察,或以統計數學模型算一算。

就如 Nicolas Darvas 所說,這種波動就如一個網球在天花版與地面之間不斷彈跳一樣,屬於物理學的重覆性運動,若有「外在力量」附加於網球上,它會彈得更高,或跌得更低。

市場有它的步伐,股票亦一樣,每支股票都有一個慣性的波動區域,該波動區域井然有序,為顯示其上升強度,它不會隨意穿越底部(即最小抵抗線),當股票處於「最小抵抗線」之上,無論它如何地波動,我都會視之為自然運動,不加理會,直至波動異常,跌穿最小抵抗線為止。

就以 #0751 創維數碼的週走勢價量交易記錄為例,解釋其「慣性波動」。

每當成交量異常上升,突破其均量線,繼而股價上升,就會出現價量點(或稱價量互動/ 關鍵點)。 價量互動非常重要,沒有量的上升多是假的,只有用真金白銀堆出來的價位才有進場的意義。價量點亦突顯了其走勢的慣性,通常價量點出現後,股價先會確認其最小抵抗點的強度,然後才一躍而上,就如 Nicolas Darvas 所說「當一個舞蹈家準備向空中跳躍時,他不是都先蹲下來嗎?」

通常第一次的跳躍都不會太強勁,因此箱底不要設定太深(請留意雙向箭咀),若跌幅太深,表示股價支撐太弱,就如圖中今年5月中的交易一樣,股價跌穿箱底,並無力回彈。

再次出現價量點之後,可以將箱底深度放大一點,原因是股價上升會吸引其他股票作手們的注意,短兵相接間會令其波動性提高。你可能會發現,若當週股價比上週低,下週若無法回升,通常走勢都會轉弱,或可以先行獲利觀望,但我習慣以箱底去作出場參考。

簡單來說,上升趨勢的波動會呈現某種跌序,故箱底之上的波動,就是其慣性波動,憑深度決定其箱底位置,配合箱頂得知其波動區域,若跌穿箱底,就是波動異常,應即時沽出。圖中四次交易,兩賺兩蝕,獲利約60%。

要注意的是,每支股票的慣性波動區域都不同,大家可以跟據圖表去觀察,或以統計數學模型算一算。

Tags:

#0751 創維數碼,

一日反轉,

淺談,

最小抵抗點,

慣性波動,

價量互動,

箱形理論,

關鍵點,

Jesse Livermore,

Nicolas Darvas

2012/06/05

價量交易記錄 - #3323 中國建材(八)與雜談

昨日#3323 中國建材正式跌穿最小抵抗點,沽出,是次獲利基本上只有股息部份(實質有點虧損),或1.58%。

新工作開始後,已很久沒有時間寫網誌。忙裡偷閒,簡談一下最近的一些看法。

若有留意恆指的月走勢,應該不難發現,從去年六月出現沽出訊號至今,價量異動的買入訊號至今尚未出現,過去十年恆指的沽出訊號與買入訊號之間最長相距十七個月,由2007年11月至2008年3月,而現在只是剛好十二個月,以現時世界的經濟形勢,或許還要多等一段時間。

當然,恆指走勢不能代表所有股票的走勢,即使現時兵荒馬亂,個別股票的走勢依然很亮麗,例如 #3335 DBA電訊 / #0874 廣州藥業,而 Nicolas Darvas 與 Jesse Livermore 的交易法則在這種市況亦很管用。

很多人說成交量很低,其實不然,只是大家太習慣用絕對指標去測量大市的活躍度,就如一個40歲跑手的步速相對其20歲時的確慢了,但並不代表他步速很慢,每個階段的市況都有不同的活躍度與步伐。

現時市場的交易氣氛已不能跟過往十年作絕對比較,而主流的交易習慣亦有一點改變,例如交易系統,近十年科技進步神速,很多投資公司都用上程式交易(傳聞高盛有一部超級電腦),可以提供準確點數上落的交易方式,能每秒鐘不斷拋出不同的交易指令,賺取微薄價差之餘,並「造成」巨大的成交量,令市場氣氛高漲,然而當市況有什麼差池,這些電腦會同時拋出賣單,大市因而剎那間大跌超過5%。

以現時市況來說,既然交易程式(完全理性交易) 的活躍度與步伐慢下來,成交量的調整亦是理所當然,維持於近五年平均成交水平只屬正常現象。

上週四成交顯著提升,指數先跌後升,股票作手紛紛視為突破,並對後市樂觀正面,但不到兩天,很多人已轉說是假突破。

到底上週四算是突破嗎?我不認為,量升而指數不升,跟「突破」二字已經拉不上了,很多股票作手只看價不看量(反之亦然),就立下後市定論,理由既不充分,不確定性亦很高(已經不能算是風險)。

就如大部份股票作手單靠技術面或基本面,就決定買入一支股票一樣,歷史上著名的交易高手都是「基本技術派」,即如股神巴菲特,他的成功交易都是基本技術齊施的。

不要依據股價跌了很多,或成交量高了很多,就做交易決定,成功的股票作手之所以能夠於相對低位買入,是因為該股當時的不確定性處於極低水平,所引申出來的風險相對較少,而價量亦反映了該水平而形成一個總結。因此,現時股票到底便宜與否,還未到一個確立時機,月走勢(長期趨勢)的價量已經簡接反映了這一點。

新工作開始後,已很久沒有時間寫網誌。忙裡偷閒,簡談一下最近的一些看法。

若有留意恆指的月走勢,應該不難發現,從去年六月出現沽出訊號至今,價量異動的買入訊號至今尚未出現,過去十年恆指的沽出訊號與買入訊號之間最長相距十七個月,由2007年11月至2008年3月,而現在只是剛好十二個月,以現時世界的經濟形勢,或許還要多等一段時間。

當然,恆指走勢不能代表所有股票的走勢,即使現時兵荒馬亂,個別股票的走勢依然很亮麗,例如 #3335 DBA電訊 / #0874 廣州藥業,而 Nicolas Darvas 與 Jesse Livermore 的交易法則在這種市況亦很管用。

很多人說成交量很低,其實不然,只是大家太習慣用絕對指標去測量大市的活躍度,就如一個40歲跑手的步速相對其20歲時的確慢了,但並不代表他步速很慢,每個階段的市況都有不同的活躍度與步伐。

現時市場的交易氣氛已不能跟過往十年作絕對比較,而主流的交易習慣亦有一點改變,例如交易系統,近十年科技進步神速,很多投資公司都用上程式交易(傳聞高盛有一部超級電腦),可以提供準確點數上落的交易方式,能每秒鐘不斷拋出不同的交易指令,賺取微薄價差之餘,並「造成」巨大的成交量,令市場氣氛高漲,然而當市況有什麼差池,這些電腦會同時拋出賣單,大市因而剎那間大跌超過5%。

以現時市況來說,既然交易程式(完全理性交易) 的活躍度與步伐慢下來,成交量的調整亦是理所當然,維持於近五年平均成交水平只屬正常現象。

上週四成交顯著提升,指數先跌後升,股票作手紛紛視為突破,並對後市樂觀正面,但不到兩天,很多人已轉說是假突破。

到底上週四算是突破嗎?我不認為,量升而指數不升,跟「突破」二字已經拉不上了,很多股票作手只看價不看量(反之亦然),就立下後市定論,理由既不充分,不確定性亦很高(已經不能算是風險)。

就如大部份股票作手單靠技術面或基本面,就決定買入一支股票一樣,歷史上著名的交易高手都是「基本技術派」,即如股神巴菲特,他的成功交易都是基本技術齊施的。

不要依據股價跌了很多,或成交量高了很多,就做交易決定,成功的股票作手之所以能夠於相對低位買入,是因為該股當時的不確定性處於極低水平,所引申出來的風險相對較少,而價量亦反映了該水平而形成一個總結。因此,現時股票到底便宜與否,還未到一個確立時機,月走勢(長期趨勢)的價量已經簡接反映了這一點。

Tags:

#3323 中國建材,

價量交易記錄,

趨勢,

雜談,

Jesse Livermore,

Nicolas Darvas

2012/02/09

純粹分享 - 荒島,蘋果樹,與木筏

九把刀的文筆未必是最好,但他寫的都很客觀,有的令我深深感動。

交易法則對於每個人有不同的演繹,即使我們研讀Jesse Livermore, Nicolas Darvas, William O’Neil等成功股票作手的交易理論,並不代表我們會飛黃騰達;即使有人能因此飛黃騰達,並不代表能帶領所有股票作手都一樣。

雖然我們都處於同一個市場,可是我們每個人的想法都不一樣,就如故事中的100個人的想法都不一樣,但我相信只要努力,一定會進步。

但不說話的大海,不會給予不問問題的人任何答案。

原文網址:http://www.giddens.tw/blog/post/36116143

交易法則對於每個人有不同的演繹,即使我們研讀Jesse Livermore, Nicolas Darvas, William O’Neil等成功股票作手的交易理論,並不代表我們會飛黃騰達;即使有人能因此飛黃騰達,並不代表能帶領所有股票作手都一樣。

雖然我們都處於同一個市場,可是我們每個人的想法都不一樣,就如故事中的100個人的想法都不一樣,但我相信只要努力,一定會進步。

荒島,蘋果樹,與木筏 - 九把刀

有一艘船遇上暴風,船翻了,有一百個人漂流到一百座小荒島。

每一座小荒島上都只有一棵蘋果樹,有的蘋果樹粗些,有的蘋果樹瘦點,相同的是每天這些樹都會結一顆小蘋果,只要摘下吃掉,就不怕餓死。

於是日出日落,所有人每天吃著蘋果,眼巴巴地看著海平面出現奇蹟。

日復一日,無人前來搜救。

終於有一個人火大了,他憤怒地砍掉了自己荒島上的蘋果樹,做成了一艘木筏,航向了大海彼端。出發前,他怒吼:「他媽的誰想一輩子困在這裡!」此後頭也不回。

其餘九十九個人在各自的小荒島上,將一切看在眼裡。

有人說:「太帥了,我也要跟他一樣!」

有人說:「太愚蠢了,看那木筏的樣子就知道必沉無疑。」

有人說:「希望他成功,帶人來救我們!」

有人說:「別學他,他只是想耍帥,他只是想跟我們不一樣。」

有人說:「根據我的分析,他肯定是崩潰了,自我毀滅型的人格。」

有人說:「大家別衝動,讓我們姑且觀察幾天。」

有人哭了,大叫:「謝謝你!謝謝!」

更多人不發一語。

對他們來說,觀察總是比行動重要。

打第一個人離開荒島群後,九十九個人漸漸有了改變。

有人立馬猛幹,著手砍樹,製作木筏。

幾天後,第二批砍樹造筏出海的人一起出發了,共有十人。

有人還沒脫離大家視線就翻船了,有人過了幾天以屍體的方式漂回來了,有人勉強游泳回來只剩半條命,從此在光禿禿的荒島上祈求別人施捨他蘋果渣渣。

只有一個人跟第一個人一樣,永遠消失了,也不曉得回到家了沒,抑或是沉在屍體漂不回來的深處。

這次出海帶給剩餘八十九人的,有鼓舞,有打擊,有恐懼,有更謹慎的想法。

有人照樣砍樹造筏。

有人明明沒膽子砍樹造木筏,卻裝做很想造木筏,嘴巴說自己不是不想回家,只是想等蘋果樹壯一點再動手。

他們花了很多時間在吹噓自己總有一天會砍樹,但什麼也沒改變。

有人兩天才吃一顆蘋果,將多出來的蘋果保存下來,試著在少少的土壤下種植新的蘋果樹,他們忍受著飢餓,祈禱小樹苗快快長大,長成大樹,如此他們就可以將其中一棵蘋果樹砍倒做成木筏,另一棵用來繼續生產蘋果,以供保險。

他們知道冒險不是自己的風格,但困在荒島也不是自己期待的命運,可是他們願意花時間儲備旅行所需的必要資源。

這是兼顧現實的代價。畢竟,等待也是行動的一部分啊。

有人同意想種兩棵蘋果樹的人的縝密心思,但不同意他們低落的效率。

於是這些人開始在岸邊練習用衣服捕魚,他們認為如果能夠在海中捕魚,比起種蘋果樹要快多了。

有人學會,有人學不會。

有人認為冒險航行基本上沒錯,但萬一發生船難回不了最安全的荒島就太划不來,所以他們開始用樹葉編織繩子,打算製造出一條可以連結木筏與荒島之間的安全索。

他們用來確認安全索是否堅固的時間,比確認木筏是否紮實還要多得多。

有人夠膽砍樹,卻不會造木筏,於是他們在砍樹前花了一番心思向別人討教,並研究如何製作出更紮實的木筏。

這些人裡,有人認真研究,有人假裝認真研究,有人只是喜歡一起討論的氣氛。

當然也有些人一直學不會造木筏,只是不斷哀求別人幫他做一艘。

有人覺得團結就是力量,所以鼓吹大家將日後打算砍倒的樹通通集合起來,造成一艘更強壯的大船。

不過他們對誰夠資格當船長,花了更多時間爭論。

有人慢慢打消出海的念頭,他們開始欣賞荒島的美,欣賞大海日出日落的壯麗,珍惜唯一一棵蘋果樹給予的生命滋潤,慢慢的,他們了解這座小荒島可以是荒島,也可以是永恆的家,一切端賴自己抱持的態度。

對他們來說,不出海是有點遺憾,但留在島上也很滿足。

有人雖然打定主意留在荒島上,卻想讓自己的後代將來有一天可以冒險出航,於是他們開始儲存蘋果,栽植果樹,學習造筏,請益補魚,等到下一代同樣學會這一切時,他們將提供最棒的木材,以及最豐沛的魚果乾糧。

有人覺得能否真正出海並不重要,重要的是「想出海本身就是一個夢想」,夢想太棒了,不拿來利用未免可惜。

所以這些人開始鼓吹出海對人生的重要,歧視只想待在荒島度過餘生的人的可悲心態,他們在荒島間教授心靈成長,告訴你只要每個禮拜支付一顆蘋果就可以來上課,分享對出海的期待與幻想,如果你拉一個新朋友來上課,每次可以得到十分之一顆蘋果作為獎賞。

這些人除了整天聚在一起又哭又笑之外,什麼也沒做。

有人整天對大家砍樹與不砍樹的行為品頭論足,他們自詡是落難者中最聰明的一群人,所以意見也特別繽紛,往往一針見血。

他們瘋狂批判第一個冒險出海的人,評斷他若非譁眾取寵,要不然就是他自知砍的那棵蘋果樹原本就特別粗壯,是天生的神樹,只是故意不說,出海對第一個人根本談不上冒險,還有點投機取巧。

這群人更對後來十個跟著出海的人落井下石,認定盲從一個白痴出海,只有比白痴更白痴。

你若問這群智商最高的人到底砍不砍樹,他們只會冷笑:「我有一個朋友,他是砍樹造船的天生高手,還會觀星相辨方位,測海風預氣象,徒手補魚,況且他內力驚人,只要戴著鐵手套就連鯊魚都可以幹掉,要是他在這裡啊?早就帶著所有人脫險了,哪輪得到第一個人出海裝酷,只可惜……」

他們永遠不會正面回答你的問題,因為荒島上沒有網路。

漸漸的,又有人陸陸續續出海了。

有人一邊唱歌一邊航行。

有人一邊捕魚一邊航行。

有人一邊吃著儲存已久的滿船蘋果一邊航行。

有人一邊航行,一邊摸著越來越不夠用的安全索,不安地計算機率。

有幾個人擠在一艘大船上,彼此打氣,分工合作。

當然,絕大多數的人不會造木筏,也學不會。

學不會造筏,也找不到可以依賴的夥伴的大木筏,出不了海。

他們有的快樂待在荒島上,有的不快樂地待在荒島上,有的不知道自己快不快樂,也沒特別想過關於快樂與否的哲學問題。

他們在荒島上,對著出海航行的人用力揮手。

有人大叫:「再見!再見!我們會為你們祈禱,一路平安,找到回家的路!」

也有人譏嘲:「真是一群自以為是的笨蛋,真以為靠那種木筏就能回家?」

許多人沈默不語,他們不知道什麼是對,什麼是錯。

或者他們一開始就知道,冒險出海與否其實無關對錯,一切只是選擇。

他們凝視著大海。

原文網址:http://www.giddens.tw/blog/post/36116143

Tags:

九把刀,

純粹分享,

Jesse Livermore,

Nicolas Darvas,

William O’Neil

2011/10/07

淺談關鍵點

每支股票都有它的慣性值,當股價及成交達到某個值,關鍵點便會出現。投機者如 Jesse L. Livermore、Nicolas Darvas、William J. O’Neil 等,都善於捕捉關鍵點,他們對關鍵點的確定都有不同的見解,因此,捕捉關鍵點是沒有固定的方程式,也沒有絕對準確的法則。

限於個人的生活背景、工作模式、投資取向、風險管理等因素,關鍵點的確定方式也有所不同。一般人認為捕捉關鍵點是偏向技術層面的技巧,但 Jesse L. Livermore、Nicolas Darvas、William J. O’Neil 都是跟據股票或市場的基本因素為基礎,繼而發現關鍵點的位置,其關鍵點理念是基本+技術的綜合結果,而非普遍認為只屬於技術分析的層面。

以華晨汽車 #1114 的月數據為例,每當該月平均成交多於上月平均成交37%時,而該月股價高於上月股票 1%以上,就會出現關鍵價位,而當股價低於最新關鍵價位10%時沽出,共兩次操作就可以獲利19倍。

當然,這個方法只適用於 #1114 的操作,用於其他股票只會換來失望,而且這個法則也只是暫時性,#1114 可能會因為某些因素而改變其慣性值。建議多研究 Jesse L. Livermore、Nicolas Darvas、William J. O’Neil 對關鍵價位的見解,這對股票操作絕對有極大的幫助。

限於個人的生活背景、工作模式、投資取向、風險管理等因素,關鍵點的確定方式也有所不同。一般人認為捕捉關鍵點是偏向技術層面的技巧,但 Jesse L. Livermore、Nicolas Darvas、William J. O’Neil 都是跟據股票或市場的基本因素為基礎,繼而發現關鍵點的位置,其關鍵點理念是基本+技術的綜合結果,而非普遍認為只屬於技術分析的層面。

以華晨汽車 #1114 的月數據為例,每當該月平均成交多於上月平均成交37%時,而該月股價高於上月股票 1%以上,就會出現關鍵價位,而當股價低於最新關鍵價位10%時沽出,共兩次操作就可以獲利19倍。

當然,這個方法只適用於 #1114 的操作,用於其他股票只會換來失望,而且這個法則也只是暫時性,#1114 可能會因為某些因素而改變其慣性值。建議多研究 Jesse L. Livermore、Nicolas Darvas、William J. O’Neil 對關鍵價位的見解,這對股票操作絕對有極大的幫助。

Tags:

#1114 華晨中國,

淺談,

關鍵點,

Jesse Livermore,

Nicolas Darvas,

William O’Neil

2011/07/12

Nicolas Darvas 買入法則

1. 一支股票的價格正在上漲,我才去買它,這是我買它唯一的好理由。一出現這種事,就不需要其他的理由;沒出現這種事,則其他的理由都不值得考慮。

2. 連續三天未能升抵前一天的高價,箱形區的頭部便可以確立;連續三天下挫,但沒有跌破的最低價格,便能確立新的底部。

3. 選股時,看這支股票有沒有超越它的歷史性高位,或者即將超越它的歷史性高位,並且藉觀察報價接近它的歷史性高位(但連續三天沒有穿越),確立它的箱形區上限。

4. 在股票清單快速從上往下瀏覽,比較每一支股票的最高價和最低價。當看到某支股票52週的最高價至少是最低價的兩倍(即上升100%以上),便再看看它當週的最高價。如果最高價等於或者和52週最高價相差不遠,便記下此股。

5. 粗選出來的股票,一定要進一步研究才買進。

6. 如果處於或接近52週的最高價,卻距歷史高位還有一段距離,自動剔除,不管它看起來多麼吸引。

7. 即將站上最高價的股票,成交量會放大,然而,成交量大本身並不重要。要找的是平常交投相當淡靜,最近成交量卻顯著增加的股票,當中的哲學是:不管是股票,還是一般人,任何種類的異常行為,總有它的意義。

8. 對於感興趣的股票,公司的事務除了絕對有必要知道之外,其他一概不去了解,人很容易被不相干的因素影響,但必須知道,選中的股票是從事靜如止水的行業,還是活力充沛的行業。

2. 連續三天未能升抵前一天的高價,箱形區的頭部便可以確立;連續三天下挫,但沒有跌破的最低價格,便能確立新的底部。

3. 選股時,看這支股票有沒有超越它的歷史性高位,或者即將超越它的歷史性高位,並且藉觀察報價接近它的歷史性高位(但連續三天沒有穿越),確立它的箱形區上限。

4. 在股票清單快速從上往下瀏覽,比較每一支股票的最高價和最低價。當看到某支股票52週的最高價至少是最低價的兩倍(即上升100%以上),便再看看它當週的最高價。如果最高價等於或者和52週最高價相差不遠,便記下此股。

5. 粗選出來的股票,一定要進一步研究才買進。

6. 如果處於或接近52週的最高價,卻距歷史高位還有一段距離,自動剔除,不管它看起來多麼吸引。

7. 即將站上最高價的股票,成交量會放大,然而,成交量大本身並不重要。要找的是平常交投相當淡靜,最近成交量卻顯著增加的股票,當中的哲學是:不管是股票,還是一般人,任何種類的異常行為,總有它的意義。

8. 對於感興趣的股票,公司的事務除了絕對有必要知道之外,其他一概不去了解,人很容易被不相干的因素影響,但必須知道,選中的股票是從事靜如止水的行業,還是活力充沛的行業。

Tags:

箱形理論,

Nicolas Darvas

訂閱:

文章 (Atom)