上一次發文已經是上年九月,交易系統與心得亦有些修正。

新的交易系統回測年期,由2001年到2013年。

5萬為本金,50萬為投入資金上限。

牛系統槓桿提升至18倍,熊系統為20倍。

牛系統交易次數大幅減少為45次,熊系統為40次。

牛系統勝算由42%上升至68%,熊系統為50%。

牛系統績效為307倍,熊系統為241倍。

重要的是,無論在2001年到2013那一年開始交易,每一年牛系統及熊系統都能獲利。比如2013年才開始交易,牛系統績效為4倍,熊系統為3倍。

在改善牛熊證交易系統時,引證了恆指的走勢尤其在這幾年是非常明顯,即使指數或部份藍籌處於上落市並窄幅橫行,但加上槓桿的話績效卻不遜於買入強勢領先股。

繼續探討研究上所得:

3. 個股法則可能並不適用 - 沒有涉及槓桿的個股交易法則通常能接受較大的波動,跟交易牛熊證有很大的分別,比如個股交易的賣出法則為買入點的95%,若用於10倍槓桿的交易則變成50%的虧損,因此利用「慣性波動」交易牛熊證有可能引發重大虧損。而其他常用的法則比如穿越平均線、姊妹股(指數)等,大都是較遲緩或無相關的法則。

型態學及RSI會有些幫助,但必須配合多幾種指標配合,只要是簡單易懂的指標就可以了,例如「帶量一週反轉」(週走勢)是一個不錯的進場/離場指標。每種指標必須經過3年以上的回測,如果沒有信心,就別下注,觀察多一段時間再決定。

4. 牛熊證街貨量並不經常可靠 - 很多人會視牛熊證街貨量為交易的決定性指標,但我認為這種方法並不是經常有效,當你以100點區間來看牛熊證比例時,會有一種「單邊走勢」錯覺,感覺劵商「有大食大」,但當你放大至300-500點區間,會發現牛熊證比例經常處於一個尷尬的位置,牛熊均大,不再看似那麼單邊。

5. 風險並不是槓桿 - 對很多人來說牛熊證的風險可能是槓桿,但其實跟買入股票一樣,風險在於不確定性而非槓桿,槓桿只是把不確定性的分子擴大,而非風險所在。只要能建構出一個較高勝率的交易系統,以及檢視每次交易期間的波動區域,就可以擴大交易槓桿至一個「均衡點」,「均衡點」的意義在於能將績效優化 (虧損最小化與獲利最大化),所以槓桿跟勝率及慣性波動的關係是密不可分,當然這個「均衡點」是需要花時間計算及總結出來。

6. 永遠不要感到「夠了」 - 在上年9月時,我研發了一個勝率達42%的牛系統,槓桿為10倍,其交易次數為136次,沒資金限制的績效為3,277倍,現時我的牛系統勝算為68%,槓桿為18倍,交易次數為45次,沒資金限制的績效為29,103,139倍。能產生如此巨大的差異,是基於一份對改善交易系統歇而不捨的追求,儘管過程會有困頓的時候,會有悶倦的時候,也不應該感到「夠了」,如果MICROSOFT跟大眾說未來10年也不會對其下產品進行更新及改善,可能不到10年我們不再也聽不到MICROSOFT這間公司的名字。如果你有一套運用於衍生工具的交易法則,我建議定期(比如三個月)重新檢視一次,說不定會發現可改善的地方,就如定期做身體檢查一樣。

我的牛熊證分享暫此擱筆,希望對大家有些幫助,在短短九年的交易經驗當中,我還是最近兩年才開始正面研究衍生工具交易系統與法則,因為衍生工具的交易更需要經驗、理性以及心態上的調整,如果是初入股海的朋友,我不建議投入任何衍生工具的交易當中,如果是有一定交易經驗的朋友,我建議開始時不要投入太多資金,畢竟有一定槓桿,有一個一定勝算的系統或法則,在牛熊證的長期交易中已可持盈保泰,相反,連連虧損只會得不償失。

標籤

- #0000 上證綜合指數 (1)

- #0000 恆生指數 (11)

- #0027 銀河娛樂 (2)

- #0038 第一拖拉機 (5)

- #0052 大快活 (1)

- #0130 慕詩國際 (1)

- #0179 德昌電機 (1)

- #0189 東岳集團 (3)

- #0342 新海能源 (1)

- #0371 北控水務 (1)

- #0573 稻香 (1)

- #0579 京能清潔能源 (3)

- #0590 六福集團 (2)

- #0623 中視金橋 (2)

- #0669 創科實業 (3)

- #0712 卡姆丹克太陽能 (2)

- #0750 興業太陽能 (3)

- #0751 創維數碼 (1)

- #0773 中國金屬再生資源 (2)

- #0800 A8電媒音樂 (1)

- #0822 嘉瑞國際 (1)

- #0839 天大油管 (1)

- #0874 廣州藥業 (4)

- #0906 中糧包裝 (2)

- #0950 李氏大藥廠 (1)

- #0984 永旺 (1)

- #1007 大慶乳業 (1)

- #1023 時代集團 (1)

- #1044 恆安國際 (2)

- #1068 雨潤食品 (1)

- #1080 勝利管道 (4)

- #1086 好孩子國際 (6)

- #1088 中國神華 (1)

- #1112 合生元國際 (5)

- #1114 華晨中國 (2)

- #1117 現代牧業 (1)

- #1171 兗洲煤業 (1)

- #1177 中國生物製藥 (2)

- #1198 皇朝傢俬 (1)

- #1230 雅士利國際 (1)

- #1234 中國利郎 (1)

- #1259 青蛙王子 (7)

- #1688 阿里巴巴 (1)

- #1698 博士蛙國際 (5)

- #1717 澳優乳業 (1)

- #1766 中國南車 (2)

- #1898 中煤能源 (1)

- #1913 普拉達 (1)

- #1938 珠江油管 (5)

- #1997 峻凌國際 (1)

- #1999 敏華控股 (1)

- #2018 瑞聲科技 (1)

- #2198 中國三江化工 (2)

- #2313 申洲國際 (3)

- #2319 蒙牛乳業 (2)

- #2369 中國無線 (5)

- #2398 友佳國際 (6)

- #2618 TCL通訊 (1)

- #2628 中國人壽 (2)

- #2689 玖龍紙業 (4)

- #2877 神威藥業 (1)

- #2883 中海油田服務 (1)

- #3323 中國建材 (23)

- #3331 維達國際 (2)

- #3339 中國龍工 (1)

- #3777 中國光纖 (1)

- #3800 保利協鑫能源 (3)

- #3888 金山軟件 (1)

- 一日反轉 (18)

- 九把刀 (1)

- 反轉關鍵點 (5)

- 止蝕 (3)

- 牛熊證 (3)

- 交易法則 (25)

- 交易隨想 (2)

- 存活者偏誤 (1)

- 姊妹股 (5)

- 物理妒嫉 (6)

- 長線交易 (7)

- 紀律 (5)

- 風險管理 (7)

- 純粹分享 (1)

- 純粹記錄 (37)

- 強積金 (2)

- 淺談 (25)

- 最小抵抗點 (26)

- 博弈論 (3)

- 對策論 (4)

- 慣性波動 (3)

- 價量互動 (35)

- 價量交易記錄 (16)

- 價量交易記錄2013 (12)

- 箱形理論 (2)

- 儲蓄 (4)

- 賽局理論 (1)

- 趨勢 (9)

- 雜談 (9)

- 關鍵點 (5)

- Andrew Lo (4)

- FAST RETAILING (1)

- Jesse Livermore (14)

- Nicolas Darvas (8)

- Physics Envy (5)

- UNIQLO (1)

- William O’Neil (8)

2014/05/13

2012/12/18

淺談風險管理(七)淺談一股獨嬴(中)

上回概說了一股獨嬴的起始買點、加碼點的操作與風險,今次談賣出點。

大部份股票作手擬定賣出點的方法是較為滯後,基本分析偏好者主要依靠業績報表,技術分析取向者則依賴價格型態(例如頭肩頂、島形頂、跌穿50天平均線等等...),這些訊號一般都是確立於正確賣點出現後一至六個月的時間,無論是升勢還是跌勢,一至六個月的股價變化可以相距千里之遙,對於一股獨嬴而言,無疑是個非常大的不確定性。

我主要的判斷工具是「一日反轉」與「慣性波動」,已經解說過所以在此不談了,雖然此兩種方法能助我於兩天至兩星期內確立賣點,但我不鼓勵大家執著於我用的方法,每個人都應該使用能配合自己操作方式的法則,但對於一股獨嬴的交易策略,要有效地將不確定性化為風險,我的建議是必須擬定短時間內能確定賣點的法則。

另外,與起始買點及加碼點不同的是,成交量對賣出點的意義並不是很重要。

雖然股價見頂前後三個月的成交量通常會很大,但這個現象極其量只是一個警號,並沒有指標性,尤其對於散戶而言,幾乎沒有人能判斷這是否真實的倒貨量,如果你因巨大成交量而過早沽出,可能會錯過股價見頂前的颷漲走勢,並錯失20-40%的獲利。

大部份股票作手會在股價高漲時會抱有亢奮的情緒,這種亢奮的情緒一般會維持一至三個月,並降低他們的賣出意欲,即使股價已由高位下跌10-20%,他們往往是無動於衷,甚至大量買進,若干月後當他們開始質疑股價見頂,通常又會出現一波強勁的反彈,再次打擊他們的賣出意欲,但隨著股價大幅調整,他們如夢初醒,才會出現真正的倒貨量。

在整個下跌趨勢期間,成交量會變得鬆散且雜亂,對於交易沒有太大的幫助,但價是倒著跌的,價格反變成了重要的沽出指標。

「買入看價量、賣出只看價」對控制一股獨嬴的風險而言會有較大的優勢,主張一股獨嬴的股票作手幾乎都是希望短期內捕捉一個可觀的上升趨勢而獲利,進取的交易需要更為精準的操作法則與風險控制。

如果大家有玩過經典格鬥遊戲「STREET FIGHTERS」或「KING OF FIGHTERS」,或會明白大多數必殺技或超必殺技都會曝露極大的破綻,若然打空了,你很容易萬劫不復,所以一般玩家為了讓必殺技或超必殺技一擊即中,都會花時間苦練「連續技」(意思是透過一連串指令讓必殺技或超必殺技的命中率大大提高)及「進退策略」,務求於限時內KO對手,一股獨嬴的策略有點像玩格鬥遊戲,「連續技」的起手就如起始買點,之後的一連串指令就如加碼點,必殺技作結就如賣出點,而「進退策略」就如當交易後發現走勢不對板時,趁未破綻大露時抽身離開,又或者如何運用戰略去誘發「連續技」等。

就每個遊戲角色的特質不同,會有不同的「連續技」及「進退策略」,所以尋找適合自己使用的角色(交易法則)也是非常重要。

下回待續。

大部份股票作手擬定賣出點的方法是較為滯後,基本分析偏好者主要依靠業績報表,技術分析取向者則依賴價格型態(例如頭肩頂、島形頂、跌穿50天平均線等等...),這些訊號一般都是確立於正確賣點出現後一至六個月的時間,無論是升勢還是跌勢,一至六個月的股價變化可以相距千里之遙,對於一股獨嬴而言,無疑是個非常大的不確定性。

我主要的判斷工具是「一日反轉」與「慣性波動」,已經解說過所以在此不談了,雖然此兩種方法能助我於兩天至兩星期內確立賣點,但我不鼓勵大家執著於我用的方法,每個人都應該使用能配合自己操作方式的法則,但對於一股獨嬴的交易策略,要有效地將不確定性化為風險,我的建議是必須擬定短時間內能確定賣點的法則。

另外,與起始買點及加碼點不同的是,成交量對賣出點的意義並不是很重要。

雖然股價見頂前後三個月的成交量通常會很大,但這個現象極其量只是一個警號,並沒有指標性,尤其對於散戶而言,幾乎沒有人能判斷這是否真實的倒貨量,如果你因巨大成交量而過早沽出,可能會錯過股價見頂前的颷漲走勢,並錯失20-40%的獲利。

大部份股票作手會在股價高漲時會抱有亢奮的情緒,這種亢奮的情緒一般會維持一至三個月,並降低他們的賣出意欲,即使股價已由高位下跌10-20%,他們往往是無動於衷,甚至大量買進,若干月後當他們開始質疑股價見頂,通常又會出現一波強勁的反彈,再次打擊他們的賣出意欲,但隨著股價大幅調整,他們如夢初醒,才會出現真正的倒貨量。

在整個下跌趨勢期間,成交量會變得鬆散且雜亂,對於交易沒有太大的幫助,但價是倒著跌的,價格反變成了重要的沽出指標。

「買入看價量、賣出只看價」對控制一股獨嬴的風險而言會有較大的優勢,主張一股獨嬴的股票作手幾乎都是希望短期內捕捉一個可觀的上升趨勢而獲利,進取的交易需要更為精準的操作法則與風險控制。

如果大家有玩過經典格鬥遊戲「STREET FIGHTERS」或「KING OF FIGHTERS」,或會明白大多數必殺技或超必殺技都會曝露極大的破綻,若然打空了,你很容易萬劫不復,所以一般玩家為了讓必殺技或超必殺技一擊即中,都會花時間苦練「連續技」(意思是透過一連串指令讓必殺技或超必殺技的命中率大大提高)及「進退策略」,務求於限時內KO對手,一股獨嬴的策略有點像玩格鬥遊戲,「連續技」的起手就如起始買點,之後的一連串指令就如加碼點,必殺技作結就如賣出點,而「進退策略」就如當交易後發現走勢不對板時,趁未破綻大露時抽身離開,又或者如何運用戰略去誘發「連續技」等。

就每個遊戲角色的特質不同,會有不同的「連續技」及「進退策略」,所以尋找適合自己使用的角色(交易法則)也是非常重要。

下回待續。

2012/06/22

淺談慣性波動

慣性波動是從 Nicolas Darvas 書中的「箱形理論」所啟發出來的,因為還沒有透徹掌握其「箱形理論」的運作,因此我運用了 Jesse Livermore「最小抵抗線」來代替箱形的底部。

就如 Nicolas Darvas 所說,這種波動就如一個網球在天花版與地面之間不斷彈跳一樣,屬於物理學的重覆性運動,若有「外在力量」附加於網球上,它會彈得更高,或跌得更低。

市場有它的步伐,股票亦一樣,每支股票都有一個慣性的波動區域,該波動區域井然有序,為顯示其上升強度,它不會隨意穿越底部(即最小抵抗線),當股票處於「最小抵抗線」之上,無論它如何地波動,我都會視之為自然運動,不加理會,直至波動異常,跌穿最小抵抗線為止。

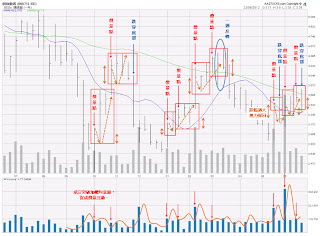

就以 #0751 創維數碼的週走勢價量交易記錄為例,解釋其「慣性波動」。

每當成交量異常上升,突破其均量線,繼而股價上升,就會出現價量點(或稱價量互動/ 關鍵點)。 價量互動非常重要,沒有量的上升多是假的,只有用真金白銀堆出來的價位才有進場的意義。價量點亦突顯了其走勢的慣性,通常價量點出現後,股價先會確認其最小抵抗點的強度,然後才一躍而上,就如 Nicolas Darvas 所說「當一個舞蹈家準備向空中跳躍時,他不是都先蹲下來嗎?」

通常第一次的跳躍都不會太強勁,因此箱底不要設定太深(請留意雙向箭咀),若跌幅太深,表示股價支撐太弱,就如圖中今年5月中的交易一樣,股價跌穿箱底,並無力回彈。

再次出現價量點之後,可以將箱底深度放大一點,原因是股價上升會吸引其他股票作手們的注意,短兵相接間會令其波動性提高。你可能會發現,若當週股價比上週低,下週若無法回升,通常走勢都會轉弱,或可以先行獲利觀望,但我習慣以箱底去作出場參考。

簡單來說,上升趨勢的波動會呈現某種跌序,故箱底之上的波動,就是其慣性波動,憑深度決定其箱底位置,配合箱頂得知其波動區域,若跌穿箱底,就是波動異常,應即時沽出。圖中四次交易,兩賺兩蝕,獲利約60%。

要注意的是,每支股票的慣性波動區域都不同,大家可以跟據圖表去觀察,或以統計數學模型算一算。

就如 Nicolas Darvas 所說,這種波動就如一個網球在天花版與地面之間不斷彈跳一樣,屬於物理學的重覆性運動,若有「外在力量」附加於網球上,它會彈得更高,或跌得更低。

市場有它的步伐,股票亦一樣,每支股票都有一個慣性的波動區域,該波動區域井然有序,為顯示其上升強度,它不會隨意穿越底部(即最小抵抗線),當股票處於「最小抵抗線」之上,無論它如何地波動,我都會視之為自然運動,不加理會,直至波動異常,跌穿最小抵抗線為止。

就以 #0751 創維數碼的週走勢價量交易記錄為例,解釋其「慣性波動」。

每當成交量異常上升,突破其均量線,繼而股價上升,就會出現價量點(或稱價量互動/ 關鍵點)。 價量互動非常重要,沒有量的上升多是假的,只有用真金白銀堆出來的價位才有進場的意義。價量點亦突顯了其走勢的慣性,通常價量點出現後,股價先會確認其最小抵抗點的強度,然後才一躍而上,就如 Nicolas Darvas 所說「當一個舞蹈家準備向空中跳躍時,他不是都先蹲下來嗎?」

通常第一次的跳躍都不會太強勁,因此箱底不要設定太深(請留意雙向箭咀),若跌幅太深,表示股價支撐太弱,就如圖中今年5月中的交易一樣,股價跌穿箱底,並無力回彈。

再次出現價量點之後,可以將箱底深度放大一點,原因是股價上升會吸引其他股票作手們的注意,短兵相接間會令其波動性提高。你可能會發現,若當週股價比上週低,下週若無法回升,通常走勢都會轉弱,或可以先行獲利觀望,但我習慣以箱底去作出場參考。

簡單來說,上升趨勢的波動會呈現某種跌序,故箱底之上的波動,就是其慣性波動,憑深度決定其箱底位置,配合箱頂得知其波動區域,若跌穿箱底,就是波動異常,應即時沽出。圖中四次交易,兩賺兩蝕,獲利約60%。

要注意的是,每支股票的慣性波動區域都不同,大家可以跟據圖表去觀察,或以統計數學模型算一算。

Tags:

#0751 創維數碼,

一日反轉,

淺談,

最小抵抗點,

慣性波動,

價量互動,

箱形理論,

關鍵點,

Jesse Livermore,

Nicolas Darvas

訂閱:

文章 (Atom)